Fai trading di titoli di Stato con il servizio 8Invest

I titoli di stato sono strumenti finanziari basati sul debito. Tuttavia, non si tratta di debiti: si tratta di debito pubblico. Il modo in cui funzionano i titoli di stato è il seguente: il governo ha bisogno di denaro per finanziare spese importanti come la crescita e lo sviluppo delle infrastrutture e altri progetti macroeconomici. Vende strumenti di debito al pubblico – obbligazioni – e aggiunge un premio a tuo vantaggio. Questo è l’interesse pagato sul titolo di Stato. Il tasso di interesse è noto in anticipo, rendendoli un’opzione di investimento stabile e più sicura, anche se a basso rendimento.

Pensa ai titoli di Stato come a prestiti al governo a lungo termine. A seconda del governo a cui stai prestando i tuoi soldi, i titoli di stato sono solitamente una delle opzioni di investimento più sicure disponibili. È improbabile che la Federal Reserve Bank, ad esempio, non adempia al suo obbligo di rimborsare i suoi prestiti. Con i titoli di Stato esiste una cedola, ovvero la nomenclatura degli interessi. Questo strumento finanziario a tasso fisso rappresenta un’opzione rifugio per gli investitori. Se non vuoi affrontare la volatilità del forex, della criptovaluta, delle materie prime, degli indici, delle azioni o degli ETF, le obbligazioni sono un'alternativa più sicura.

Una volta che la tua obbligazione matura (diventa dovuta) tra 1 anno, 5 anni, 10 anni, 20 anni o 30 anni +, riceverai indietro la somma capitale in denaro + le cedole annuali accumulate. Ad esempio, consideriamo i titoli del Tesoro. Questi strumenti finanziari effettuano pagamenti semestrali di interessi fissi agli obbligazionisti. Questi strumenti di debito sono esenti dalla tassazione statale e locale, ma è necessario pagare la tassazione federale sugli interessi ricevuti. Recentemente, il governo degli Stati Uniti ha iniziato a emettere obbligazioni a 20 anni per sfruttare appieno i tassi di interesse estremamente bassi negli Stati Uniti. Ciò aiuta il governo a prendere in prestito denaro a basso costo ora, prima che i tassi aumentino.

Se desideri scambiare titoli del Tesoro statunitense, esiste uno scambio ufficiale: TreasuryDirect.gov. Può essere un processo complicato che richiede l'inserimento di informazioni personali e la conduzione di un'analisi approfondita poiché non è chiaro quali siano le opzioni migliori o come trarne vantaggio. Ad esempio, ci sono buoni di risparmio di serie EE e buoni di risparmio di serie 1. Al giorno d’oggi, tutti i titoli di stato statunitensi vengono emessi elettronicamente: non vengono più venduti nuovi titoli cartacei. È anche possibile acquistare queste obbligazioni tramite intermediari, intermediari e banche, ma potresti non ottenere l'obbligazione per cui hai optato, oppure il valore dell'obbligazione potrebbe essere inferiore a quanto previsto.

Qual è il tasso della cedola obbligazionaria?

Ricordiamo che il tasso cedolare si riferisce al tasso di interesse pagato dal governo al detentore dell’obbligazione. Se l'obbligazione ha una cedola semestrale, significa che l'intero tasso cedolare dell'anno verrà pagato in due incrementi. Ad esempio, se è presente un tasso cedolare del 2%, un'obbligazione da $ 1000 pagherà $ 20 all'anno di interessi, o $ 10 in due incrementi semestrali. Chiaramente, questi tassi di interesse non sono molto allettanti se paragonati al rendimento che può essere generato con CFD forex, CFD su materie prime, CFD su azioni o CFD ETF. Il vantaggio di acquistare e detenere obbligazioni come parte del proprio portafoglio di investimenti è la stabilità che forniscono. Non è possibile che il rendimento dell'obbligazione sia inferiore a quello offerto poiché il tasso della cedola è fisso. I pagamenti da TreasuryDirect.gov vengono effettuati direttamente sul tuo conto bancario.

In un mondo sottosopra in cui c’è poca certezza sui rendimenti futuri, le obbligazioni forniscono un certo grado di stabilità. Neppure nel caso delle obbligazioni si tratta di una politica valida per tutti. Esistono diversi tipi di obbligazioni per diversi paesi. Negli Stati Uniti, le obbligazioni sono conosciute come titoli del Tesoro. Hanno date di scadenza diverse, alcune con scadenza inferiore a 1 anno (buoni del Tesoro), altre con scadenza tra 1 e 10 anni (buoni del Tesoro) e altre con scadenza superiore a 10 anni. Nel Regno Unito, le obbligazioni sono conosciute come gilt.

Come posso negoziare titoli di Stato?

Come ogni strumento finanziario, le obbligazioni possono essere acquistate e vendute. Gli investitori che possiedono già obbligazioni e preferiscono utilizzare quel capitale per opzioni più redditizie, in genere vendono le proprie obbligazioni con uno sconto. L'acquirente dell'obbligazione ottiene indietro l'intero valore dell'obbligazione (il capitale) al rimborso + interessi, quindi è interessante per un acquirente acquistare un'obbligazione scontata.

Naturalmente, il rendimento è più interessante per il nuovo acquirente perché ottiene l'obbligazione a un prezzo inferiore allo stesso tasso di interesse fisso. A volte, le obbligazioni vengono scambiate a premio in cui il nuovo acquirente paga più dell’acquirente originale per ottenere lo stesso tasso di interesse fisso.

Se tutto questo sembra un po’ confuso, c’è un’altra opzione. Puoi negoziare CFD obbligazionari su 8Invest. La nostra potente piattaforma di trading – WebTrader – è prontamente disponibile per i trader registrati su PC, Mac e dispositivi mobili. I CFD obbligazionari sono un’opzione completamente diversa rispetto a un’obbligazione tradizionale. Per prima cosa, il CFD è un derivato: traccia il prezzo delle obbligazioni sui mercati.

In realtà non stai acquistando l'obbligazione che maturerà in un secondo momento e pagando il capitale + gli interessi. Ciò che stai acquistando è un contratto che traccia i movimenti dei prezzi delle obbligazioni sui mercati.

In altre parole, con i CFD obbligazionari stai speculando sui movimenti di prezzo (al rialzo o al ribasso) dello strumento finanziario sottostante. In questo caso, è l'obbligazione specifica in questione. Su 8Invest.com offriamo una vasta gamma di obbligazioni popolari su cui speculare. Questi includono quanto segue:

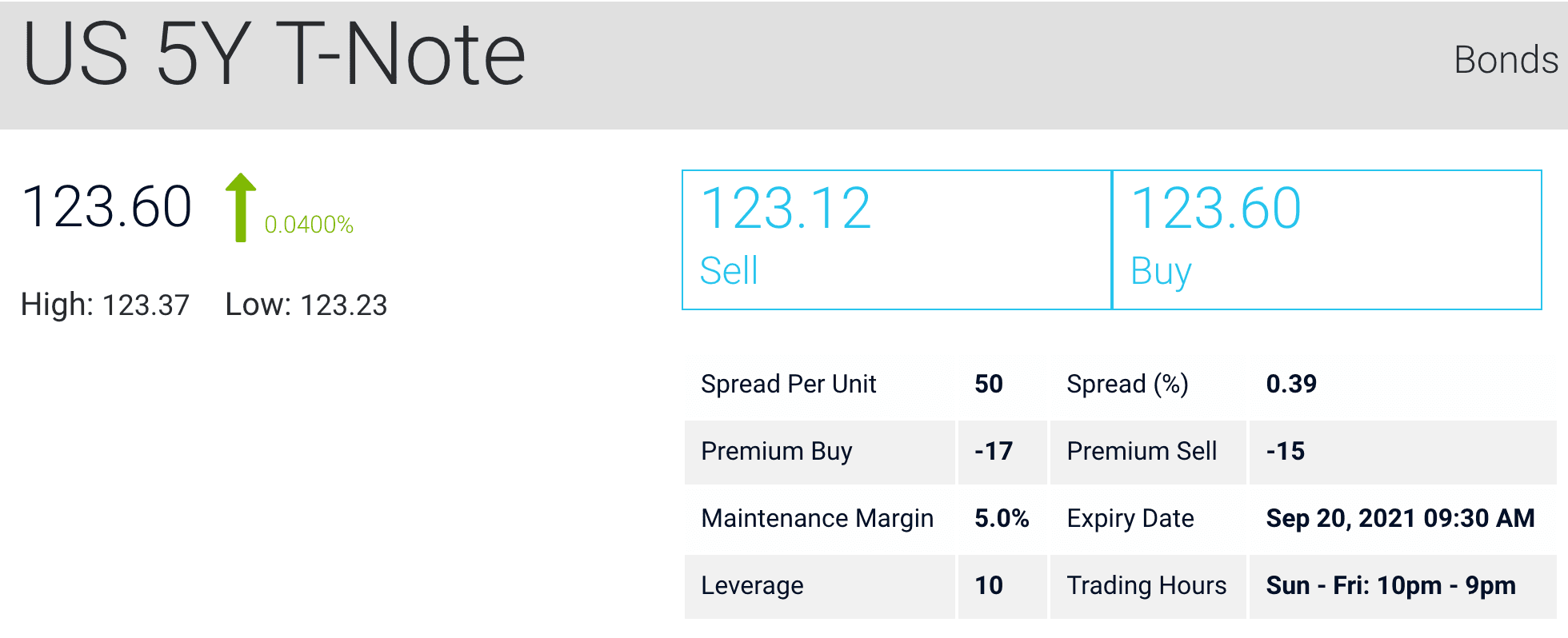

- US 5Y T-Note – la banconota del Tesoro statunitense a 5 anni

- Bund Euro a 10 anni – il Bund Euro a 10 anni

- Gilt Long Government – il titolo governativo Gilt Long del Regno Unito

- US 10Y T-Note - la banconota del Tesoro statunitense a 10 anni

- US 30Y T-Note – la banconota del Tesoro statunitense a 30 anni

Quando scambi il T-Note statunitense a 5 anni su 8Invest, noterai diversi elementi in gioco. Questi includono lo spread per unità che è la differenza tra il prezzo di acquisto e il prezzo di vendita, la percentuale di spread, il margine di mantenimento e la leva finanziaria. Ci sono date di scadenza associate al T-Note a 5 anni e a tutte le altre obbligazioni disponibili tramite 8Invest. Questi ti presentano i costi e una finestra entro la quale effettuare uno scambio.

Come si negoziano i CFD sulle obbligazioni?

Esistono due modi per negoziare obbligazioni: acquistare o vendere. Se sei ottimista riguardo al prezzo futuro dell’obbligazione, andresti long sull’obbligazione e la compreresti. Ciò significa che sei rialzista. Se sei pessimista riguardo al prezzo futuro dell’obbligazione, andresti short sull’obbligazione e la venderesti. Ciò significa che sei ribassista.

Il grado in cui la tua valutazione si rivela vera determina il tuo profitto o la tua perdita. Supponiamo che tu acquisti un'obbligazione, forse un T-Note statunitense a 5 anni, nel presente, in attesa di un apprezzamento del prezzo. Se il prezzo futuro dell’obbligazione è superiore al prezzo attuale, la differenza costituisce il tuo profitto. Questo è un paradigma standard: compra basso, vendi alto.

Se, d’altro canto, ti aspetti che il prezzo futuro dell’obbligazione diminuisca, allora vendi l’obbligazione adesso e la riacquisti a un prezzo più conveniente in futuro, intascando il profitto. Se il prezzo effettivamente diminuisce in futuro, terminerai l’operazione in the money con un CFD obbligazionario. Se il prezzo dell’obbligazione ti sorprende e si muove nella direzione opposta, sarai responsabile della differenza. In altre parole, perderai denaro nel commercio.

Vale la pena sottolineare che i tuoi profitti o perdite con le obbligazioni non sono limitati al capitale che offri per l'operazione. La leva ti consente di depositare solo il 10% del valore dell'operazione per aprire la posizione. Tuttavia, se l’operazione si muove contro di te, sei responsabile dell’intero importo dell’obbligazione, non semplicemente del 10% che hai investito.

I broker possono insistere su una richiesta di margine se l'operazione inizia a muoversi contro di te. Sarà richiesto del capitale per mantenere aperta la posizione, in caso contrario verrà chiusa e l’importo investito verrà perso. Per tua informazione, è facile calcolare il tuo requisito di margine se ti viene assegnato un valore di leva specifico. In questo caso, leva 10:1 = requisito di margine 1/10.

Perché le obbligazioni CFD sono disponibili con leva finanziaria?

La leva moltiplica il potere di scambio del tuo capitale. Nel caso del T-Note statunitense a 5 anni è disponibile una leva finanziaria di 10:1. Ciò significa che per ogni $ 1 del tuo denaro, puoi scambiare $ 10 in obbligazioni T-Note statunitensi a 5 anni. Ciò riduce anche di un multiplo di 10 il capitale necessario per investire in ogni singola operazione.

In un certo senso, agisce come un’efficace strategia di diversificazione del portafoglio. È estremamente rischioso concentrare troppo capitale in una manciata di asset. Utilizzando le operazioni con leva finanziaria, puoi distribuire il tuo capitale in diversi strumenti finanziari come CFD forex, azioni CFD, indici CFD, ETF CFD e obbligazioni CFD.

Quando si specula sul movimento del prezzo di un'obbligazione, utilizzando operazioni con leva finanziaria, si offre anche la possibilità di aumentare i profitti. Sebbene una minoranza di trader effettivamente finisca in denaro con i CFD, una pianificazione attenta e metodica utilizzando l'analisi tecnica e fondamentale può migliorare il rapporto vincite/perdite. La speculazione è impegnativa, soprattutto perché i mercati finanziari hanno una straordinaria capacità di sorprendere anche i trader più astuti.

Ci sono rischi quando si negoziano obbligazioni?

Anche se le obbligazioni sono garantite dal governo, la negoziazione di obbligazioni comporta sempre un certo grado di rischio. Per prima cosa, il prezzo di tutto aumenta nel tempo: questo fenomeno è noto come inflazione. Quando il tuo investimento iniziale, il valore nominale dell'obbligazione, ti verrà restituito in futuro, sicuramente non avrà lo stesso potere d'acquisto di quando hai pagato l'obbligazione.

Il vero problema è se le forze inflazionistiche riusciranno a intaccare gli interessi, annullando qualsiasi guadagno ottenuto. Se devi vendere l’obbligazione prima della scadenza, c’è in gioco il rischio del tasso di interesse. Ecco perché un trading con CFD ha molto più senso. È un’opzione a breve termine che elimina il rischio di inflazione e consente semplicemente di speculare sui movimenti dei prezzi al rialzo o al ribasso.

Un altro punto importante per chiudere il tema del trading obbligazionario e dei tassi di interesse. Esiste una relazione inversa tra il prezzo di un’obbligazione e il tasso di interesse. Quando i tassi di interesse sono alti, o in aumento, i prezzi delle obbligazioni sono bassi.

Quando i tassi di interesse sono bassi, o in calo, i prezzi delle obbligazioni sono elevati. Poiché il tasso di interesse – il tasso cedolare – su un’obbligazione è fisso, il calo dei tassi di interesse farà aumentare la domanda di obbligazioni. Allo stesso modo, i tassi di interesse fissi sono meno attraenti quando i tassi di interesse salgono, facendo scendere il prezzo delle obbligazioni!