8Investのサービスで国債を取引する

国債は負債ベースの金融商品です。ただし、あなたが負うのは負債ではなく、政府の負債です。国債の仕組みは次のとおりです。政府は、インフラの成長と開発、およびその他のマクロ経済プロジェクトなどの高額な費用を賄うために資金を必要としています。政府は負債商品(債券)を一般市民に販売し、あなたの利益のためにプレミアムを付加します。これが国債に支払われる利息です。金利は事前にわかっているため、利回りは低いものの、安定的で安全な投資オプションになります。

国債は、政府への長期ローンと考えてください。お金を貸す政府によって異なりますが、国債は通常、利用可能なより安全な投資オプションの 1 つです。たとえば、連邦準備銀行がローンの返済義務を履行しない可能性は低いです。国債にはクーポンがあります。これは利息の名称です。この固定金利の金融商品は、投資家にとって安全な避難先です。外国為替、暗号通貨、商品、指数、株式、ETF のボラティリティに対処したくない場合は、債券の方が安全な選択肢です。

債券が 1 年、5 年、10 年、20 年、または 30 年以上で満期を迎えると、元本の金額と累積した年間クーポンが返還されます。一例として、米国債を考えてみましょう。これらの金融商品は、債券保有者に半年ごとに固定金利を支払います。これらの債務商品は州税および地方税が免除されますが、受け取った利息に対して連邦税を支払う必要があります。最近、米国政府は米国の超低金利を最大限に活用するために 20 年債の発行を開始しました。これにより、金利が上昇する前に政府が安く借り入れることができます。米国

債を取引したい場合は、公式取引所 TreasuryDirect.gov があります。どのオプションが最適か、またそのオプションからどのような利益を得られるかが明確ではないため、個人情報を入力し、詳細な分析を行う必要がある複雑なプロセスになる可能性があります。たとえば、シリーズ EE 貯蓄債券とシリーズ 1 貯蓄債券があります。現在、米国政府債券はすべて電子的に発行されており、新しい紙の債券は販売されていません。ディーラー、ブローカー、銀行を通じてこれらの債券を購入することもできますが、選択した債券が入手できないか、債券の価値が予想よりも低い可能性があります。

債券クーポンレートとは何ですか?

クーポン レートとは、政府が債券保有者に支払う利率のことです。債券のクーポン レートが半年ごとである場合、その年のクーポン レート全体が 2 回に分けて支払われることを意味します。たとえば、クーポン レートが 2% の場合、1,000 ドルの債券は年間 20 ドルの利息を支払います。つまり、半年ごとに 2 回に分けて 10 ドルの利息を支払うことになります。明らかに、これらの利率は、外国為替 CFD、商品 CFD、株式 CFD、または ETF CFD で得られる利回りと比較すると、それほど魅力的ではありません。投資ポートフォリオの一部として債券を購入して保有する利点は、債券が提供する安定性です。クーポン レートは固定されているため、債券の利回りが提示された利回りよりも低くなることはありません。TreasuryDirect.gov からの支払いは、銀行口座に直接振り込まれます。

将来の利回りがほとんど確実でない混乱した世界では、債券はある程度の安定性を提供します。債券に関しても、万能の政策というわけではありません。国によって債券の種類は異なります。米国では、債券は財務省証券と呼ばれています。債券の満期日はそれぞれ異なり、1 年未満で満期になるもの (T ビル)、1 年から 10 年で満期になるもの (T ノート)、10 年以上で満期になるものもあります。英国では、債券はギルト (国債) と呼ばれています。

国債を取引するにはどうすればいいですか?

他の金融商品と同様に、債券は売買可能です。すでに債券を保有していて、その資金をより有利なオプションに使用したい投資家は、通常、債券を割引価格で販売します。債券の購入者は、償還+利息で債券の全額(元本)を回収できるため、割引された債券を購入することは購入者にとって魅力的です。

当然、同じ固定金利で債券を安く購入できるため、利回りは新規購入者にとってより魅力的です。債券はプレミアムで取引されることもあり、新規購入者は同じ固定金利を得るために元の購入者よりも多くを支払います。

これらすべてが少しわかりにくいと思われる場合は、別のオプションがあります。8Investで債券CFDを取引できます。当社の強力な取引プラットフォームであるWebTraderは、PC、Mac、モバイルデバイスで登録トレーダーがすぐに利用できます。債券CFDは、従来の債券とはまったく異なるオプションです。まず、CFDはデリバティブであり、市場の債券価格を追跡します。

実際には、後で満期を迎える債券を購入して、元本と利息を支払うわけではありません。購入するのは、市場における債券の価格変動を追跡する契約です。

言い換えれば、債券 CFD では、原資産の価格変動 (上昇または下降) を推測します。この場合、対象となるのは特定の債券です。8Invest.com では、推測できる人気の債券を幅広く提供しています。これには次のものが含まれます。

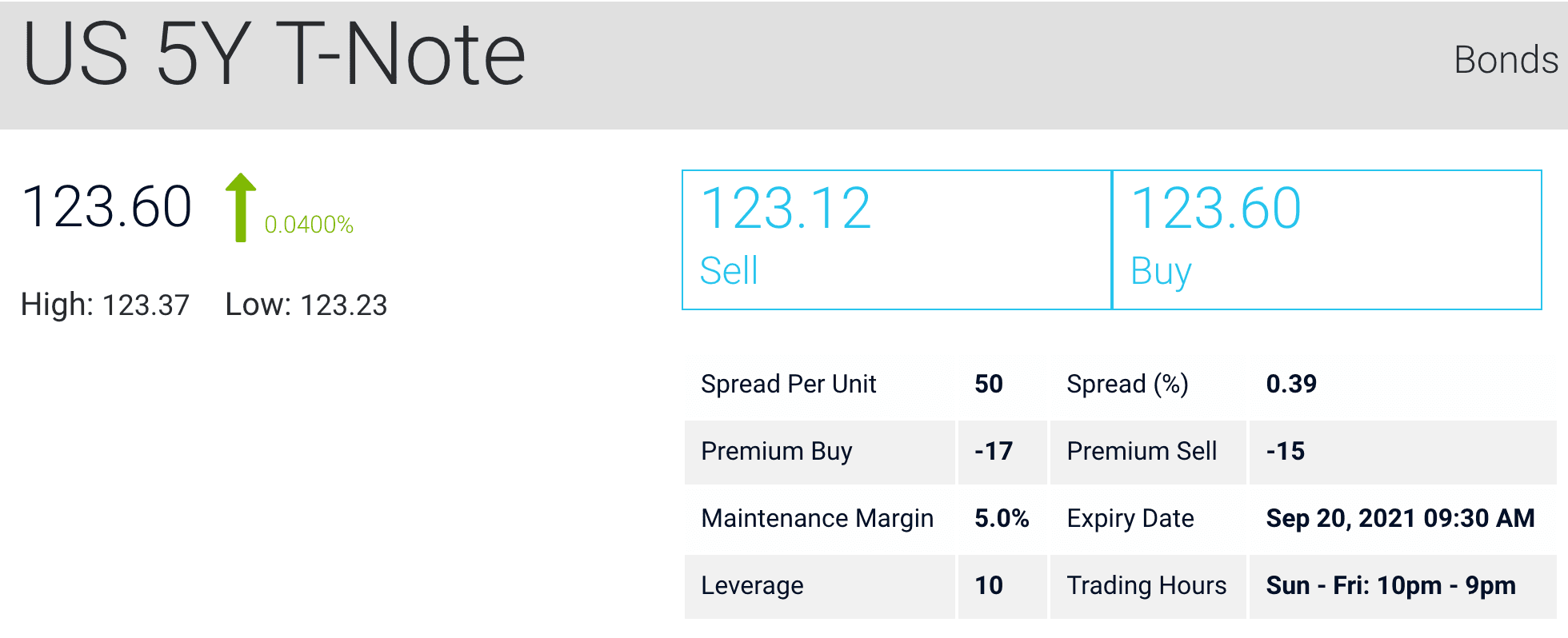

8Invest で米国 5 年国債を取引する場合、いくつかの異なる要素が作用していることに気付くでしょう。これには、購入価格と売却価格の差である単位あたりのスプレッド、スプレッド率、維持証拠金、レバレッジが含まれます。5 年国債、および 8Invest で購入可能なその他のすべての債券には有効期限があります。これにより、コストと取引を行う期間が示されます。

債券CFDはどのように取引するのですか?

債券を取引する方法は 2 つあります。買いまたは売りです。債券の将来の価格について楽観的であれば、債券を買い持ちにして買います。これは強気であることを意味します。債券の将来の価格について悲観的であれば、債券を売り持ちにして売ります。これは弱気であることを意味します。

あなたの評価がどの程度正しいかによって、利益または損失が決まります。価格上昇を期待して、現在、米国 5 年国債などの債券を購入したと仮定します。債券の将来の価格が現在の価格よりも高ければ、その差額が利益になります。これは、標準的な安値で買って高値で売るパラダイムです。

一方、債券の将来の価格が下がると予想している場合は、債券を今売り、将来、より安い価格で買い戻して利益を得ます。価格が将来実際に下がった場合、債券 CFD で取引をインザマネーで終了します。債券の価格が予想外に逆方向に動いた場合、その差額はあなたの負担となります。言い換えれば、トレードで損失を被ることになります。

債券の利益または損失は、トレードのために前払いした資本に限定されないことを指摘しておく価値があります。レバレッジを使用すると、ポジションを開くためにトレード値の 10% のみを投入できます。ただし、トレードが不利に動いた場合、投資した 10% だけでなく、債券の全額に対して責任を負います。

トレードが不利に動き始めた場合、ブローカーはマージン コールを要求する場合があります。ポジションをオープンに保つには資本が必要であり、それができない場合はポジションがクローズされ、投資した金額は没収されます。参考までに、特定のレバレッジ値が与えられている場合は、マージン要件を計算するのは簡単です。この場合、10:1 レバレッジ = 1/10 マージン要件です。

CFD 債券はなぜレバレッジ付きで利用できるのですか?

レバレッジは、資本の取引力を倍増させます。米国 5 年国債の場合、10:1 のレバレッジが利用可能です。つまり、1 ドルの資金ごとに、10 ドル相当の米国 5 年国債を取引できるということです。これにより、個々の取引に投資する必要のある資本も 10 分の 1 に減ります。

ある意味では、効果的なポートフォリオ分散戦略として機能します。少数の資産に資本を集中しすぎることは非常に危険です。レバレッジ取引を使用すると、CFD 外国為替、CFD 株、CFD 指数、CFD ETF、CFD 債券などのさまざまな金融商品に資本を分散できます。レバレッジ取引を使用

して債券の価格変動を推測すると、利益が増加する可能性もあります。CFD で実際に利益を上げるトレーダーは少数ですが、テクニカル分析とファンダメンタル分析を使用して注意深く系統的に計画することで、勝率を向上させることができます。投機は難しいものです。特に金融市場は、最も鋭敏なトレーダーでさえも驚かせる不思議な力を持っているからです。

債券取引にはリスクがありますか?

債券は政府によって保証されていますが、債券の取引には常にある程度のリスクが伴います。まず、すべてのものの価格は時間の経過とともに上昇します。これはインフレと呼ばれます。最初の投資である債券の額面価格が将来返還されたとき、債券を購入した時と同じ購買力を持つことは間違いありません。

本当の問題は、インフレの力が金利を食いつぶし、あなたが得た利益を無効にしてしまうかどうかです。満期前に債券を売却しなければならない場合、金利リスクが伴います。そのため、CFD 取引の方がはるかに理にかなっています。これはインフレリスクを排除し、価格の上昇または下落を単純に推測できる短期オプションです。

債券取引と金利の話題を締めくくるもう 1 つの重要なポイント。債券の価格と金利には逆相関があります。金利が高い、または上昇しているときは、債券価格は低くなります。

金利が低い、または下降しているときは、債券価格は高くなります。債券の利率(クーポン レート)は固定されているため、金利が下がると債券の需要が高まります。同様に、金利が上昇しているときは固定金利の魅力が低下し、債券の価格が下がります。